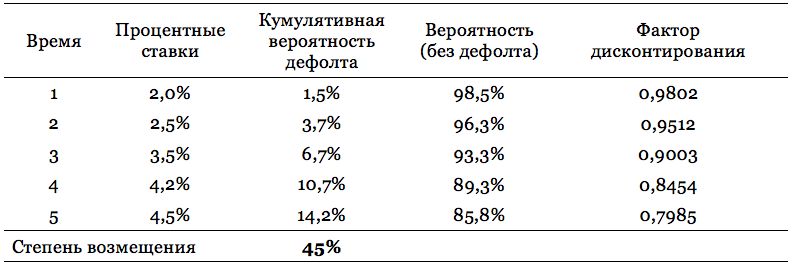

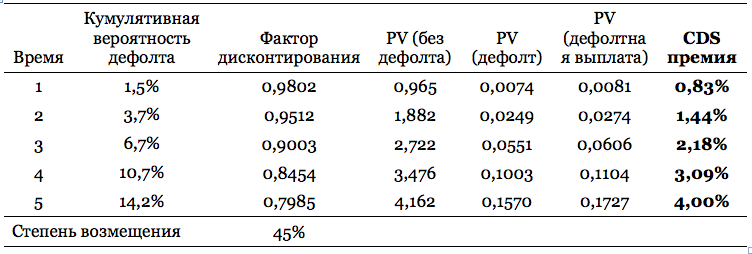

Величина CDS премии определяется с помощью 1) безрисковых процентных ставок, 2) вероятностей дефолта и 3) степени возмещения (recovery rate). Формула также предполагает, что кредитное событие (дефолт) может произойти только в середине периода. В таблицах ниже показаны расчеты CDS премий по кредитным дефолтным свопам сроком от одного года до пяти лет. Однако, все шаги детально описаны только для 3-х летнего CDS контракта.

Предположим:

Исходя из этих данных, можно рассчитать факторы дисконтирования по каждому году и вероятность, что дефолта не произойдет, которые потребуются на последующих этапах исчисления CDS премии. Факторы дисконтирования для первых трех лет:

D1 = e-r1 x t1 = e-0,02 x 1 = 0,9802

D2 = e-r2 x t2= e-0,025 x 2 = 0,9512

D3 = e-r3 x t3 = e-0,035 x 3 = 0,9003

Вероятность, что дефолта не произойдет по истечение 3-х лет:

После всех расчетов получаем

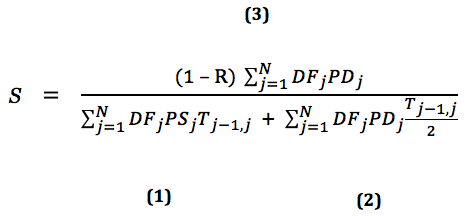

Напомним, что CDS премия определяется по формуле:

Шаг 1

Рассчитаем знаменатель, т.е. ожидаемую дисконтированную величину поступаемых платежей, когда дефолта не происходит (1), и при кредитном событии (2). Таким образом, для кредитного дефолтного свопа сроком на 3 года величина (1) составляет:

0,9802 х 98,5% + 0,9512 х 96,3% + 0,9003 x 93,3% = 2,722

(1) = 2,722

Так как мы предполагаем, что кредитное событие возможно исключительно в середине периода, выражение (2) находится по формуле:

(0,9802 x 1,5%)/2 + (0,9512x 3,7%)/2 + (0,9003 x 6,7%)/2 = 0,0551

(2) = 0,0551

Шаг 2

Рассчитаем ожидаемое значение текущей величины, которую должен возместить продавец CDS покупатель в случае дефолта для 3-х летнего CDS.

(1 – 0,45) x (0,9802 x 1,5% + 0,9512 x 3,7% + 0,9003 x 6,7%) = 0,0606

(3) = 0,0606

Шаг 3

Последним шагом остается подставить найденные значения в формулу. CDS премия для 3-х летнего контракта составляет:

CDS3 = 0,0606/( 2,722 + 0,0551) = 0,0606/2,7771 = 2,18%

Таким образом, покупателю 3-х летнего кредитного дефолтного свопа необходимо будет платить ежегодно своему контрагенту 2,18% от застрахованной суммы. Это позволит покупателю CDS контракта защитить себя от дефолта облигации. Однако, если кредитного события не произойдет, доходность инвестора по позиции (облигация + CDS) примерно будет равна доходу от государственной облигации. (Подробнее о взаимосвязи доходности облигации и CDS премии в статье: Кредитные дефолтные свопы и доходности облигаций).